- 网站首页

-

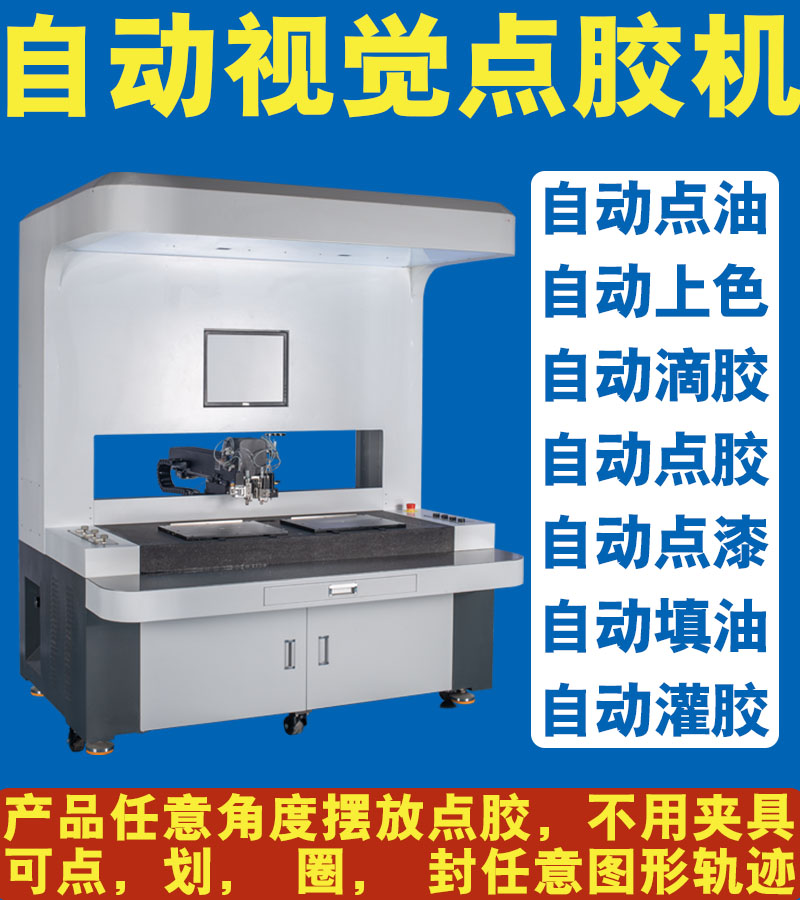

智能视觉点胶机

晶赛科技:石英晶振安徽专精特新小巨人有无长期投资价值?

晶赛科技与科达自控将于10月26日在精选层申购,这是北交所宣布成立后精选层第一批第三轮新股申购。按说后面还有两家是吉冈精密和中寰股份,是否是同一资金轮次还有待观察。 这轮新股申购的特点是产品详情

晶赛科技与科达自控将于10月26日在精选层申购,这是北交所宣布成立后精选层第一批第三轮新股申购。按说后面还有两家是吉冈精密和中寰股份,是否是同一资金轮次还有待观察。

这轮新股申购的特点是发行市盈率提高,科达自控45倍,晶赛科技也达到28倍,比前一阵显著提升。也许这就是市场化和注册制吧,但愿监管层和上市公司、投资者正确认识注册制和市场化,这两者一定不是高价发行的同义词,注册制并不代表可以乱搞,可以胡乱提高发行价。这两个新股到底贵不贵,有没有申购价值和长期投资价值,我们随后分析,今天先看呼声较高的晶赛科技。

安徽晶赛科技是做石英晶振的,先科普下石英晶振。石英晶振是利用石英晶体的压电效应制成的频率元器件,可以产生稳定的脉冲,为微芯片提供基准频率信号。石英晶振产生的基准频率信号主要有无线数据 传输和时钟两种用途。石英晶振普遍的应用于各类频率控制、频率稳定、频率选择 和计时系统中,非常适合于对频率准确度要求比较高的电子科技类产品,如通信网络、移 动终端、物联网、汽车电子、智能家居、家用电器等领域,是各类电子科技类产品不可或缺的基础元器件。

石英晶振按属性可划分为石英晶体谐振器和石英晶体振荡器两类,谐振器被 称为无源晶振,振荡器被称为有源晶振。起振条件上,无源晶振通电后不能振动, 需要其他电路配合才能起振;有源晶振则通电即可自振。

1、安徽省专精特新中小企业。安徽晶赛科技股份有限公司成立于2005年,座落安徽省铜陵市经济技术开发区,公司占地面积33亩,建有标准化厂房18000平米,现有员工350人,其中各类专业方面技术人员95人。母公司晶赛科技主要是做封装材料生产,子公司合肥晶威特主要是做晶振生产。

公司主要是做石英晶振及封装材料的设计、研发、生产及销售,系国家高新 技术企业、安徽省创新型企业、安徽省专精特新中小企业、省级认定企业技术中 心。 公司产品大致上可以分为石英晶振和封装材料两类。石英晶振产品有各类型石英晶体谐振器和石英晶体振荡器。封装材料产品最重要的包含各类型石英晶振封装外壳、 可伐环等,为石英晶振上游材料,另有少量其他电子元件外壳等。

2、行业地位。从全球范围来看,全球石英晶振厂家大多分布在在日本、美国、中国台湾及大 陆。其中,日本厂商行业领先,产品档次高,产值最大,引领行业发展,约占 50%的市场占有率;美国厂商研究水平高,但产量较小,以军工产品为主,约占 10% 的市场占有率;中国台湾及大陆厂商贴近市场,对市场反应速度较快,约占 40% 的市场占有率。

根据 CS&A 的统计数据,2019 年全球石英晶振生产企业前五名合计占据市场份额比例为 46.70%,分别为 Seiko Epson、NDK、TXC、KCD、KDS。国内石英晶振主要企业有东晶电子、惠伦晶体、泰晶科技。

根据中国电子元件行业协会压电晶体分会数据,中国 2020 年度国产石英晶 振市场规模为 94.67 亿元,销量为 235.14 亿只,2020 年发行人石英晶振业务收 安徽晶赛科技股份有限公司24,231.89 万元,销量 96,749.51 万只,占比分别为 2.56%、4.11%;中国 2020 年度国产石英晶振封装外壳市场规模为 1.55 亿元,销量为 179.17 亿只,2020 年 发行人封装材料业务收入 6,995.25 万元,销量 823,095 万只,占比分别为 45.13%、 45.94%,2020 年发行人剔除内销部分后,封装材料业务收入 6,406.57 万元,销 量 729,654 万只,占比分别为 41.33%、40.72%。

公司年产各类精密封装元件50多亿只。产品主要使用在于石英晶体元器件行业。在这个细分行业,市场占有率达50%以上。公司正在开发的新的细分市场是光通迅用封装元件,力争用三年时间,做成光通迅用封装元件主要供应商。

3、今年上半年增加76.69%。报告期内,公司营业收入分别为 19,944.01 万元、22,887.07 万元、32,215.84 万元、21,960.09 万元,归属母公司股东的净利润分别为 1,975.05 万元、 1,934.78 万元、3,117.13 万元、2,764.90 万元,各期收入及净利润规模与上年同期相比保持一定幅度增长。发行人报告期内营业务收入持续增长,由 2018 年的 19,944.01 万元增长至 2020 年的 32,215.84 万元,营业务收入的复合增长率为 17.33%。

4、产能利用率高。报告期内,公司对毛利率低的 DIP 石英晶体谐振器产品不再扩产,新增产能主要投入到 SMD 石英晶振谐振器产品,特别是 SMD3225、 SMD2520、SMD2016 等主要型号,使得 SMD 石英晶体谐振器销量及收入占比 整体上呈现增长的趋势,DIP 石英晶体谐振器出售的收益占比呈现下降趋势。同时, 封装材料中的盖板及可伐环作为 SMD 石英晶体谐振器的组成部分,产销量及收 入占比整体呈现增长的趋势,而外壳作为 DIP 石英晶体谐振器的组成部分,销售 收入占比与之保持同样的下降趋势。

发行人主营业务产品分为石英晶振和封装材料两类,其中石英晶振产品由子 公司合肥晶威特生产和销售,封装材料产品由母公司生产和销售,母公司部分封 装材料产品销售给子公司。截至 2021 年 6 月 30 日,石英晶振产品共有 5 条生产 线 条生产线,详细情况如下: 报告期内,合肥晶威特生产各类型石英晶振产品,共有 5 条生产线 号生产线生产 SMD 石英晶振产品,4 号生产线生产 SMD 石英晶 振、SMD 热敏晶振、SMD 普通振荡器,5 号生产线生产 DIP 石英晶振。报告期内,发行人母公司生产封装材料产品,共有 3 条生产线,坐落于铜陵 市,分别生产外壳、盖板、可伐环产品。

报告期内,公司石英晶振业务毛利率有所波动,2019 年晶振毛利率下降主要 原因系 2019 年基本的产品价格下降较大所致。2020 年晶振业务毛利率上升主要原 因系公司基本的产品 SMD3225 销量大幅度的增加,单位成本因规模效应下降明显; 公司毛利率较高的小尺寸产品如SMD2520、SMD2016等收入占比较前期增加。 2021 年 1-6 月随着下游市场需求增大,石英晶振产品营销售卖单价上升,毛利率增加。

6、研发费用高。报告期内,公司研发费用金额分别为 902.59 万元、1,101.69 万元、1,344.33 万元和 887.50 万元,占据营业收入比例分别为 4.53%、4.81%、4.17%和 4.04%。公 司每年保持特殊的比例的研发投入,研发费用随收入增长逐年增加。

2020年9月7号,经中国电子元件行业协会压电晶体分会第九届理事会负责人提名,安徽晶赛科技股份有限公司董事长侯诗益为副理事长。晶赛科技获得铜陵市民营制造业企业综合20强。 JINGSAI牌石英晶体外壳(49S、49SS、SMD-LID、6838)荣获2018年度安徽名牌称号。

7、行业景气度高。根据中国产业信息网数据,2020年全球晶振需求量1755亿只,预计到2025年将增长至3125亿只,2020-2025年CAGR达12.2%。晶振厂商频频募资扩产的背后,是晶振行业正处在高景气周期。某知名品牌晶振新单排期已到2022年下半年。国内知名晶振厂商接受机构调查与研究表示,下游消费市场对晶振需求旺盛,市场增量持续。目前产能跟不上旺盛需求,高端晶振产品缺货明显,在合格供应商有限的条件下,晶振价格仍保持上扬态势。

8、10家战略配售。不过这个指标现在也没有多大参考意义,北交所宣布成立后,份额都抢不到了。

1、原材料价格持续上涨。 公司石英晶振主要原材料为基座、晶片、封装外壳等,封装材料主要原材 料为铜带、可伐环料带等,直接材料占比较高。未来,如果原材料采购价格持续上涨, 而产品价格不能及时作出调整,将对公司经营业绩产生不利影响。

2、公司规模不大。中国 2020 年度国产石英晶振市场规模为 94.67 亿元,2020 年发行人石英晶振业务收入 24,231.89 万元,占比为 2.56%。发行人 在行业中具有一定的产品质量优势、精细化管理优势、技术创新优势、客户资源 优势和成本优势,但规模较小。

3、封装材料市场占有率高,但恐有别的企业进入。中国 2020 年度国产石英晶振封装外壳市场规模为 1.55 亿元,销量为 179.17 亿只,2020 年发行人封装材料业务收入 6,995.25 万元,销量 823,095 万只,占比 分别为 45.13%、45.94%,2020 年发行人剔除内销部分后,封装材料业务收入 6,406.57 万元,销量 729,654 万只,占比分别为 41.33%、40.72%,市场占有率较 高。目前已有可比上市公司实现部分封装材料的自主研发和生产,未来不排除其 他企业进入封装材料生产环节的可能。

6、股权集中。公司实际控制人为侯诗益与其女侯雪,二 人直接及间接持有公司 87.76%的股份,直接及间接实际控制公司 96.52%的表决 权。

7、募投项目还早。本次精选层小IPO,晶赛科技拟向不特定合格投资者公开发行股票不超过1366万股人民币普通股,发行底价为18.32元/股。募集资金拟用于“年产10亿只超小型、高精度SMD石英晶体谐振器项目”及“研发中心建设项目”的建设。

2020年12月1日,关于安徽晶赛科技股份有限公司年产10亿只超小型、高精度SMD石英晶体谐振器项目环境影响报告表拟审批意见的公示已发布。该项目位于铜陵经济技术开发区天门山大道2569号,主要建设内容有:(1)建设自动化晶振生产线条,配套建设相应辅助工程、储运工程、环保工程等;(2)购置晶片自动清洁洗涤装置、自动装片装置、溅射镀膜机、全自动点胶机、固化炉、刻蚀微调机、自动封焊机等设备。年产10亿只超小型、高精度SMD石英晶体谐振器项目(其中:年产SMD-3225型石英晶体谐振器3亿只、年产SMD-2016型石英晶体谐振器7亿只)。项目总投资2亿元,其中环保投资38万元,已通过经开区企业服务局备案。

根据公司目前基本的产品的服务领域,公司属于电子元器件行业中的压电石英晶体元器件子行业。根据证监会颁布的《上市公司行业分类指引》(2012 年修订), 公司所处行业为 C39“计算机、通信和其他电子设备制造业”,行业 最近一个月平均静态市盈率为46.39 倍。本次发行价格 18.32 元,对应未行 使超额配售选择权时,发行人对应的 2020 年扣除非经常性损益前后孰低净利润 摊薄后市盈率为 31.05 倍。

以 2021 年 10 月 20 日(含)前 20 个交易日的均价(前复权)及最新股本摊 薄的 2020 年每股盈利(2020 年净利润按扣除非经常性损益前后孰低计算)计算, 上述同行业能够比上市公司 2020 年静态市盈率均值(剔除东晶电子)为 400.28 倍。

国内石英晶振主要企业有东晶电子、惠伦晶体、泰晶科技,这三个可比公司,简要情况如下:

东晶电子(002199.SZ) 浙江东晶电子股份有限公司,成立于 1999 年,2007 年上市,位于浙江省金华市,主要是做石英晶体元器件的研发、生产和销售,主要经营产品有谐振器、 振荡器等。2020 年度,东晶电子营业收入 26,240.42 万元,归属于母公司股东的 扣非纯利润是-53.35 万元。

公司总市值20亿,动态市盈率47倍,多年微利或亏损,今年上半年利润大增,达2135万。

惠伦晶体(300460.SZ) 广东惠伦晶体科技股份有限公司,成立于 2002 年,2015 年上市,位于广东 省东莞市,主要是做压电石英晶体元器件系列新产品研发、生产和销售,基本的产品 为 MHz 的 SMD 谐振器、TCXO 振荡器和 TSX 热敏晶体。2020 年度,惠伦晶体 营业收入 38,784.05 万元,归属于母公司股东的扣非纯利润是 1,479.78 万元。

公司总市值54亿,动态市盈率31倍,多年微利或亏损,去年业绩大增至4281多万,今年上半年利润大增,达8806万。

泰晶科技(603738.SH) 泰晶科技股份有限公司,成立于 2005 年,2016 年上市,位于湖北省随州市, 主要是做晶体谐振器、晶体振荡器等频控器件的研发、生产、销售,基本的产品涵 盖 KHz、MHz 晶体谐振器及晶体振荡器。2020 年度,泰晶科技营业收入 63,092.51 万元,归属于母公司股东的扣非纯利润是 2,208.34 万元。

公司总市值101亿,动态市盈率53倍,2017年后业绩也不稳定,去年业绩大增至3861多万,今年上半年利润大增,达9550万。

晶赛科技基本的产品为 SMD 石英晶体谐振器、DIP 石英晶体谐振器、SMD 石英 晶体振荡器和上盖、可伐环、外壳等封装材料产品。与同行业能够比上市公司相比较,公司产品较东晶电子多了封装材料,少了晶片;较泰晶科技少了温补晶振振 荡器、热敏晶振、音叉晶振、晶片;较惠伦晶体多了封装材料产品,少了温补晶 振振荡器、热敏晶振、晶片。发行人基本的产品与同行业能够比上市公司有差异,产品丰富度落后于同行业可比上市公司。

晶赛科技本次公开发行股份数量 1,187.83 万股,发行后总股本 5,462 万股,按发行价18.32元,发行后总市值为10亿。对应静态市盈率31倍。2021年上半年利润2764万,对应动态市盈率18倍。可比公司平均动态市盈率43倍,因此晶赛科技北交所上市后股价有可能翻倍。晶振行业正处在高景气周期,晶赛科技有中长期投资价值。

米乐app下载安装小罗13年智能设备全自动视觉点胶机研发生产厂家360度任意位置点胶、匀速出胶、高精准点胶